صنعت سرب و روی-بخش دوم-فضای بین الملل

.بررسی وضعیت تقاضا

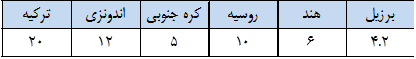

1.1. تقاضای رویتقاضا و مصرف روی همانند سایر فلزات اساسی وابستگی زیادی به شرایط اقتصاد جهانی دارد و در صورت بروز رکود اقتصادی در سطح جهان، مصرف و قمیت آن با کاهش قابل ملاحظه مواجه خواهد شد. همان طور که از جدول زیر قابل ملاحظه است در سالهای اخیر به دلیل رکود حاصل از بحران اقتصاد جهانی، مصرف این فلز همگام با رشد تاریخی خود افزایش نیافته و با نوسان مواجه بوده است.

جدول1- مصرف جهانی روی (منبع:گزارش سالیانه ilzsg )

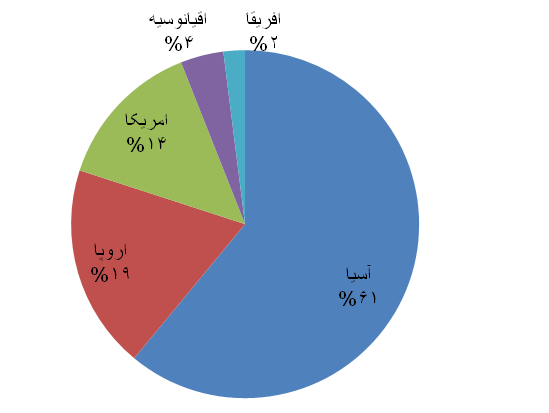

امروزه نیمی از روی مصرفی جهان در بخش گالوانیزاسیون سایر فلزات (آبکاری) استفاده میشود و این فلزات از طریق اضافه شدن لایهای روی در مقابل خوردگی و سایر مواد مقاوم میگردند. از همین رو مصرف عمدهی این فلز مربوط به کشورهای تولیدکنندهی فولاد به خصوص چین است.

امروزه نیمی از روی مصرفی جهان در بخش گالوانیزاسیون سایر فلزات (آبکاری) استفاده میشود و این فلزات از طریق اضافه شدن لایهای روی در مقابل خوردگی و سایر مواد مقاوم میگردند. از همین رو مصرف عمدهی این فلز مربوط به کشورهای تولیدکنندهی فولاد به خصوص چین است.

شکل 3 – سهم هر قاره از کل مصرف روی

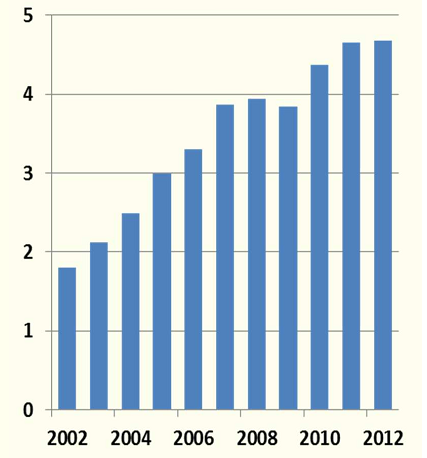

مصرف روی چین از سال 2002 تا 2007 (قبل از وقوع بحران اقتصادی) از رشد سالانهی 16.5 درصدی برخوردار بود که دو عامل مهم این رشد فوق العاده، صادرات و سرمایهگذاری در زیرساختها (به خصوص شبکه حمل و نقل) بود.

مصرف روی چین از سال 2002 تا 2007 (قبل از وقوع بحران اقتصادی) از رشد سالانهی 16.5 درصدی برخوردار بود که دو عامل مهم این رشد فوق العاده، صادرات و سرمایهگذاری در زیرساختها (به خصوص شبکه حمل و نقل) بود.

شکل 4 - مصرف روی چین طی 10 سال (میلیون تن)

همانطور که از نمودار فوق قابل ملاحظه است، مصرف روی چین نسبت به 10 سال پیش با رشد 160 درصدی مواجه شده است.

همانطور که از نمودار فوق قابل ملاحظه است، مصرف روی چین نسبت به 10 سال پیش با رشد 160 درصدی مواجه شده است.

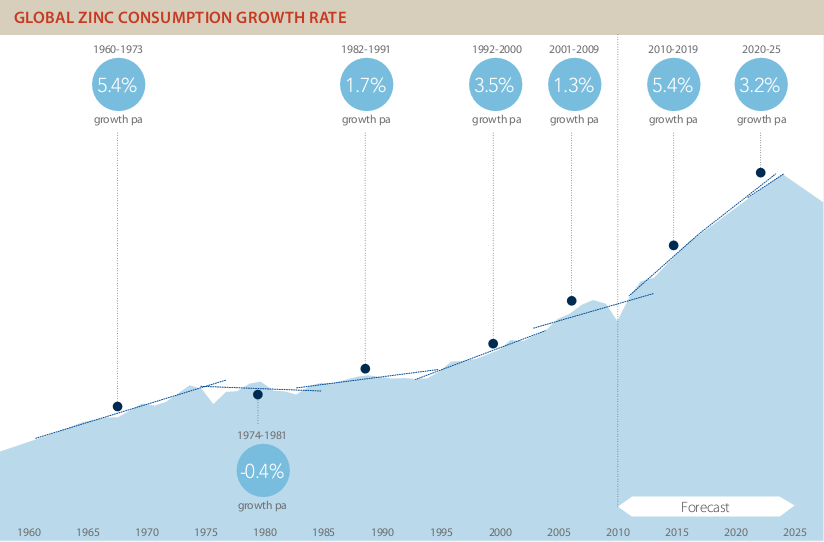

از لحاظ تاریخی، بیشترین نرخ رشد سالانه مصرف روی مربوط به سالهای 1960 تا 1973 میلادی با نرخ رشدی معادل 5.3 درصد بوده که عامل مهم این رشد حجم زیاد سرمایهگذاری کشورهای در حال توسعه و صنعتی آن زمان در بخش ساخت و ساز و توسعهی زیرساختها به ویژه حمل و نقل بوده است. این نرخ رشد مصرف تا اواخر دههی 80 میلادی در حدود 1 درصد باقی ماند و طی دهه 90 پس از اعمال سیاستهای تعدیل اقتصادی در کشورهای امریکای جنوبی و چین نرخ رشد سالانهی مصرف روی تا مرز 4 درصد افزایش یافت و این روند با شدت بیشتری تا قبل از آغاز بحران مالی جهانی ادامه یافت. با شروع بحران اقتصادی در سال 2007، تقاضای فلزات اساسی نیز بسیار کاهش یافت که منجر به سقوط قیمت این فلزات نیز گردید و قیمت هر تن روی تا مرز 1,000 دلار نیز کاهش یافت. . همان طور که از نمودار زیر مشخص است، برای دورهی 2010 تا 2019 از سوی موسسات معتبر نرخ رشد سالانهی مصرف روی 5.4 درصد پیشبینی شده است که دلیل این برآورد بسیار خوشبینانه، پتانسیل و ظرفیت چین برای توسعهی زیرساختها و سیستم حمل و نقل است که در صورت تامین منابع لازم، مصرف روی در چین قابل توجه خواهد بود. علاوه بر چین، سایر اقتصادهای نوظهور همچون هند نیز همچنان تقاضا برای فلزات اساسی به خصوص فولاد و روی را درسطح بالایی حفظ خواهند کرد.

شکل 5 - نرخ رشد سالانهی مصرف جهانی روی

چشمانداز مصرف روی در کشورهای امریکا، چین و به طور کلی در آسیا برای سال جاری مثبت است. اما در اروپا، با توجه به کاهش شاخص قدرت خرید مدیران در سال جاری و تداوم سیاستهای ریاضت اقتصادی توسط دولت های اروپایی، انتظار میرود در سال جاری تقاضا برای فلز روی در این منطقه مجددا کاهش یابد. به طور کلی خوشبینی زیادی در مورد رشد تقاضای روی در چین و سایر اقتصادهای نوظهور وجود دارد که دلیل آن فولاد مورد نیاز بسیار زیاد در این کشورها برای توسعه زیرساختها، ساخت و ساز در بخش مسکن و صنعت اتومبیل سازی است. نرخ رشد تقاضای کوتاه مدت برای روی در آسیا و اقتصادهای نوظهور افریقا در حدود 7% باقی خواهد ماند که از تقاضای سایر مناطق جهان پیش خواهد افتاد.نرخ شهرنشینی چین در سال 2012 حدود 50 درصد بوده که انتظار میرود تا سال 2020 به 60 درصد برسد که این امر منجر به افزایش ساخت واحدهای مسکونی، توسعهی سیستم حمل و نقل عمومی همچون قطارهای زیرزمینی خواهد شد. بر همین اساس به منظور پوشش تقاضای شهرنشینی، چین ناچار به ساخت 10 میلیون واحد مسکونی در سال طی دو دهه آینده میباشد. برای سال جاری با توجه به محرکهای اعمال شده از سوی دولت چین در انتهای سال قبل، پیشبینی های خوش بینانه حاکی از رشد 8 درصدی تقاضای ظاهری فلز روی برای کشور چین در طی سالهای 2013 تا 2015 است.

تقاضای روی امریکا در سال 2012 با کاهش 3.2 درصدی به 899,000 تن رسید. سهم ساخت و ساز و طرحهای زیرساختی از کل تقاضای مصرف روی 44 درصد و سهم صنعت حمل و نقل 34 درصد است. دورنمای رشد پایدارتر در این صنایع حاکی از افزایش تقاضای روی در امریکا است.

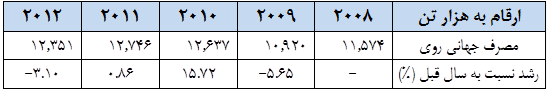

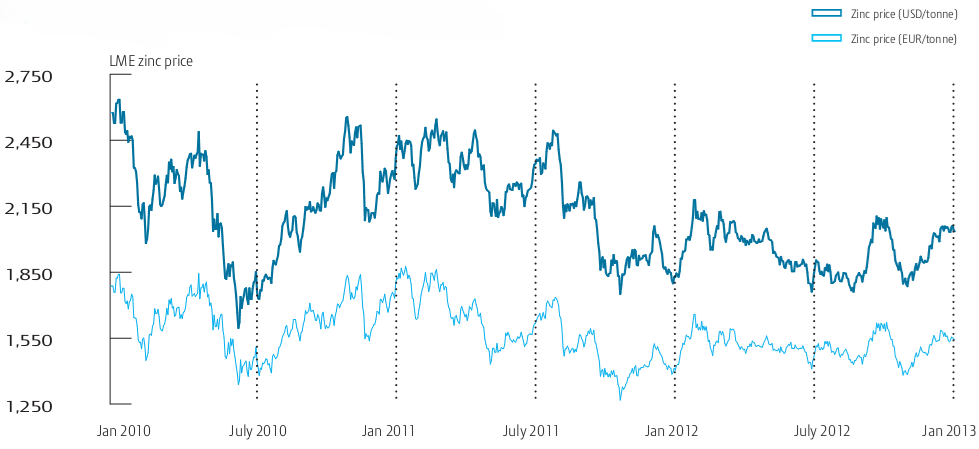

در سایر اقتصادهای نوظهور نیز انتظار میرود رشد تقاضای روی همچون سال قبل ادامه داشته باشد. برای برخی از این کشورها،در جدول زیر رشد مصرف روی در سال 2012 نسبت به سال قبل قابل ملاحظه است:شکل6- روند قیمت فلز روی طی سه سال

پیشبینی میشود قیمت روی تا سال 2015 رشد اندکی را تجربه کند و با نوسان همراه باشد. اما انتظار میرود در صنعت سرب و روی در سال 2015 تغییرات ساختاری رخ دهد چرا که از سال 2014 به مرور چند معدن مهم دنیا تعطیل خواهد شد و هنوز این مساله که طرحهای توسعهی فعلی بتواند این میزان کاهش را پوشش دهد مورد تردید است. از این رو از سال 2015 به بعد انتظار جهش در قیمت روی وجود دارد. همچنین افزایش هزینه تولید روی، از دیگر عوامل افزایش قیمت خواهد بود.

پیشبینی میشود قیمت روی تا سال 2015 رشد اندکی را تجربه کند و با نوسان همراه باشد. اما انتظار میرود در صنعت سرب و روی در سال 2015 تغییرات ساختاری رخ دهد چرا که از سال 2014 به مرور چند معدن مهم دنیا تعطیل خواهد شد و هنوز این مساله که طرحهای توسعهی فعلی بتواند این میزان کاهش را پوشش دهد مورد تردید است. از این رو از سال 2015 به بعد انتظار جهش در قیمت روی وجود دارد. همچنین افزایش هزینه تولید روی، از دیگر عوامل افزایش قیمت خواهد بود.

در این بخش به بررسی وضعیت تولید روی و چشمانداز عرضهی آن در جهان میپردازیم.

2.1. کل تولید روی در جهان

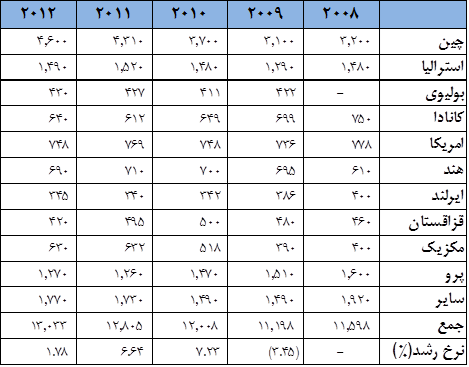

بر اساس گزارش سازمان زمین شناسی امریکا، کل روی تولیدی در جهان در سال 2012، حدود 13 میلیون تن بوده است و با توجه به جدول زیر چین با تولید 4,600,000 تن بزرگترین تولید کننده روی در جهان است.

جدول 2 – مهم ترین تولیدکنندگان روی طی 5 سال

همانگونه که ملاحظه میگردد در سال 2012 میلادی میزان تولید کمتر از 2 درصد نسبت به سال قبل افزایش یافته که در مقایسه با رشد سالهای قبل رشد قابل توجهی نیست که عمدهترین دلیل آن کاهش قیمت جهانی فلزات اساسی از جمله روی در سال 2012 بوده که انگیزهی تولیدکنندگان را برای تولید بیشتر تضعیف کرد. همچنین میزان تولید شمش روی ایران در سال قبل حدود 150 هزار تن بوده که رشدی 1.5 درصدی نسبت به سال قبل داشته است.

همانگونه که ملاحظه میگردد در سال 2012 میلادی میزان تولید کمتر از 2 درصد نسبت به سال قبل افزایش یافته که در مقایسه با رشد سالهای قبل رشد قابل توجهی نیست که عمدهترین دلیل آن کاهش قیمت جهانی فلزات اساسی از جمله روی در سال 2012 بوده که انگیزهی تولیدکنندگان را برای تولید بیشتر تضعیف کرد. همچنین میزان تولید شمش روی ایران در سال قبل حدود 150 هزار تن بوده که رشدی 1.5 درصدی نسبت به سال قبل داشته است.

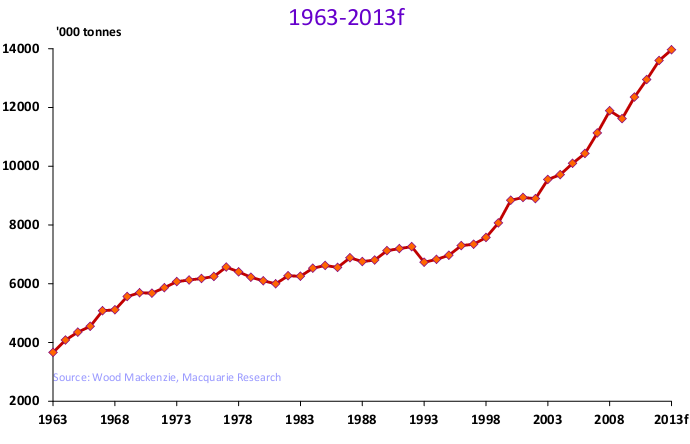

شکل7 – روند تولید روی در جهان طی نیم قرن اخیر

روند صعودی تولید روی در جهان به خصوص تا قبل از آغاز بحران اقتصادی جهانی در سال 2007 با افزایش چشمگیر قیمت جهانی آن همراه بود به طوریکه در سال 2006 قیمت روی به 4,000 دلار به ازای هر تن رسید.

روند صعودی تولید روی در جهان به خصوص تا قبل از آغاز بحران اقتصادی جهانی در سال 2007 با افزایش چشمگیر قیمت جهانی آن همراه بود به طوریکه در سال 2006 قیمت روی به 4,000 دلار به ازای هر تن رسید.

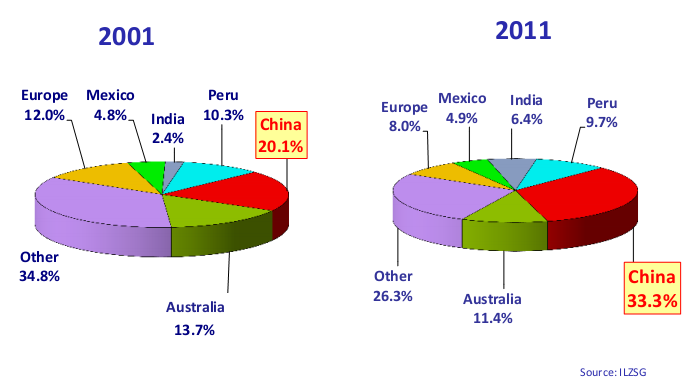

شکل 8 –مقایسهی تولیدکنندگان روی در دو سال 2001 و 2011

بر اساس گزارش سازمان زمین شناسی امریکا، مجموع ذخایر قطعی روی جهان حدود 250 میلیون تن برآورد شده است و ذخایر احتمالی روی نیز حدود 480 میلیون تن تخمین زده شده است. کشور استرالیا بیشترین ذخایر روی در جهان را با 75 میلیون تن در اختیار دارد.

بر اساس گزارش سازمان زمین شناسی امریکا، مجموع ذخایر قطعی روی جهان حدود 250 میلیون تن برآورد شده است و ذخایر احتمالی روی نیز حدود 480 میلیون تن تخمین زده شده است. کشور استرالیا بیشترین ذخایر روی در جهان را با 75 میلیون تن در اختیار دارد.

2.2. روی و عوامل موثر بر تقاضای آن

باتوجه به اهمیت چشمانداز اقتصاد جهانی و تغییرات ساختاری آن بر تقاضا و قیمت مواد معدنی و فلزات اساسی، شرح مختصری از وضعیت اقتصاد جهانی و روند تحولات آن ارائه میگردد.

تغییرات ساختاری اقتصاد جهانیبیش از دو دهه است که جهان وارد دوران جدیدی از فعالیت اقتصادی شده است. این دوران نه تنها همراه با افزایش نرخ رشد جهانی بوده است، بلکه آغازی بر تغییر ساختاری قدرتهای جهانی اقتصاد است. تغییراتی که خود متاثر از قدرتهای اقتصادی نوظهور است.

جدول ذیل سهم و رتبه کشورهای مهم اقتصادی در اقتصاد جهانی را در سالهای 1820 و 2008 و پیشبینی آنها را در سال 2030 میلادی نشان میدهد. ملاحظه میشود که در سال 1820، چین اقتصاد اول دنیا، هند اقتصاد دوم و روسیه اقتصاد چهارم دنیا بودهاند. اینها کشورهایی هستند که هم وسعت و هم جمعیت قابل ملاحظهای دارند، دو عاملی که از عوامل مهم توسعه یافتگی به شمار میروند. بر اساس مطالعات بخش تحقیقات اقتصادی دپارتمان کشاورزی امریکا، امریکا در سال 2008 میلادی قدرت اول اقتصاد دنیا از نظر قدرت خرید (PPT ) بوده و تا سال 2030 نیز این قدرت را حفظ خواهد کرد. چین که در سال 2008 قدرت سوم اقتصاد دنیا بوده است با افزایش سهم خود در اقتصاد جهانی، به قدرت دوم اقتصاد دنیا تبدیل خواهد شد. هند از قدرت یازدهم به قدرت پنجم و برزیل از رتبه دهم به رتبه هفتم صعود میکند.جدول 3- مقایسه سهم و رتبه کشورهای مهم اقتصادی در اقتصاد جهانی در سال 1820 و سالهای 2008 و2030

آنچه در جریان بحران مالی اخیر قابل ملاحظه بود، ثبات نسبی نرخ رشد در کشورهای مگا اقتصاد جهان در حال توسعه مانند چین و هند بود که علیرغم کاهش مشهود و زیاد نرخ رشد کشورهای توسعه یافته، به پیشرفت اقتصادی خود ادامه دادند. نرخ رشد کشورهای در حال توسعه با پیشبینی حدود 6.5 درصد بالاتر از کشورهای توسعه یافته خواهد بود که علت آن به طور عمده مربوط به تقاضای داخلی است. به طور مثال رشد دستمزدها و در نتیجه افزایش تقاضا در چین، عاملی برای کاهش اتکا اقتصاد چین به صادرات است.

آنچه در جریان بحران مالی اخیر قابل ملاحظه بود، ثبات نسبی نرخ رشد در کشورهای مگا اقتصاد جهان در حال توسعه مانند چین و هند بود که علیرغم کاهش مشهود و زیاد نرخ رشد کشورهای توسعه یافته، به پیشرفت اقتصادی خود ادامه دادند. نرخ رشد کشورهای در حال توسعه با پیشبینی حدود 6.5 درصد بالاتر از کشورهای توسعه یافته خواهد بود که علت آن به طور عمده مربوط به تقاضای داخلی است. به طور مثال رشد دستمزدها و در نتیجه افزایش تقاضا در چین، عاملی برای کاهش اتکا اقتصاد چین به صادرات است.

بر اساس گزارش تجارت و توسعه آنکتاد در سال 2011، نرخ رشد قیمت کالاهای مختلف دنیا بین نیمه اول سال 2009 و نیمه اول سال 2011 با یکدیگر متفاوت بوده است. هرچه نرخ رشد یک کالا در دوران بعد از رکود و بحران بیشتر باشد نشاندهنده اهمیت بالای آن در ساختار تقاضای جهانی میباشد.

در حالیکه نرخ رشد کالاهای اولیه حدود 62 درصد بوده است، برای نفت خام این نرخ رشد معادل 136 درصد، برای مواد معدنی و سنگها و فلزات 104 درصد، برای مواد خام کشاورزی حدود 90 درصد و برای همه مواد غذایی این رشد معادل 39.6 درصد بوده است. در بین گروههای معدنی و فلزی، بیشترین نرخ رشد متعلق به مس با 184 درصد، سنگآهن با 152 درصد، نیکل با 151 درصد، سرب با 124 درصد، روی 100 درصد، آلومینیوم 88 درصد و طلا 57 درصد رشد مواجه بوده است. مقایسه این ارقام، راهبردی بودن موقعیت مواد معدنی و فلزات را برای روند رشد جهانی نشان میدهد. رابطه مبادله در سالهای اخیر به نفع کشورهای صادرکننده نفت در مرتبه اول و سپس کشورهای صادرکننده مواد معدنی و فلزات بوده است. کشورهای صادرکننده محصولات کشاورزی دارای روندی نسبتا ثابت در رابطه مبادله بوده و کشورهای صادرکننده محصولات کارخانهای دارای روند کاهشی بودهاند. در بلند مدت تقاضای این کالاها در کشورهای درحال توسعه نوظهور بالا باقی خواهد ماند، زیرا سرانه مصرف، در مقایسه با سرانه مصرف کشورهای توسعه یافته پایین است و پتانسیل رشد تا همگرایی درآمدهای سرانه باقی خواهد ماند. قابلیت رشد آینده تقاضای جهانی را باید از شکاف سرانه مصرف کشورهای در حال توسعه و نوظهور دنیا و کشورهای توسعه یافته درک کرد.جدول 4- شکاف مصرف سرانه توسعه یافته و در حال توسعه

ملاحظه میشود که میزان شکاف بالا میباشد و از آنجا که نظام انگیزشی کشورهای نوظهور و در حال توسعه آن است که به سطح مصرف سرانه کشورهای توسعه یافته دست یابند، این موضوع نشانگر تداوم رشد جهانی در آینده خواهد بود.

ملاحظه میشود که میزان شکاف بالا میباشد و از آنجا که نظام انگیزشی کشورهای نوظهور و در حال توسعه آن است که به سطح مصرف سرانه کشورهای توسعه یافته دست یابند، این موضوع نشانگر تداوم رشد جهانی در آینده خواهد بود.

پنج کشور برزیل، روسیه، هند، چین، و آفریقای جنوبی (کشورهای بریکس) تفاوتهای زیادی از نظر میزان پیشرفت اقتصادی دارند. روسیه با درآمد سرانۀ حدود 17000 دلار (بر مبنای برابری قدرت خرید) هر چند فاصلهی قابل توجهی با کشورهای اروپای غربی و آمریکا دارد، ولی بالاتر از بسیاری از کشورهای دیگر قرار می گیرد. برزیل و آفریقای جنوبی با درآمد سرانۀ حدود 11000 در حد متوسط جهانی قرار می گیرند. چین با درآمد سرانۀ 8000 و هند با درآمد سرانۀ 4000 دلار در میان کشورهای کم درآمد هستند. رهبران این پنج کشور اخیرا برای بار پنجم گرد هم آمدند تا در مورد آیندهی اقتصاد جهانی گفت و گو کنند. آنچه این پنج کشور را به سوی هم کشیده است، حجم بزرگ این کشورها از نظر جمعیت و وسعت و در نتیجه از نظر حجم اقتصاد، رشد کمابیش سریع اقتصادی در دهه های گذشته، و مهمتر از همه اشتیاق وافرشان به اعمال نقشهای فرا منطقه ای است. (البته آفریقای جنوبی کمتر از سایرین چنین ویژگیهایی را دارا است). این پنج کشور جمعیتی در حدود سه میلیارد نفر دارند و ارزش تولیداتشان در حد 15000 میلیارد دلار است که با تولید آمریکا برابری می کند و کمی کمتر از تولید اتحادیهی اروپا است. چین دومین اقتصاد جهان است و به سرعت دارد به سمت حضوردر همه جای دنیا پیش می رود. برزیل بزرگترین و تاثیر گذارترین کشور آمریکای جنوبی و ششمین اقتصاد بزرگ جهان است و اخیرا به سوی بازی کردن نقشهای پر رنگ تر در جهان حرکت کرده است. روسیه اقتصاد نهم دنیا است و به عنوان ابر قدرت سابق اشتهای بی نظیری برای بازی در نقش ابر قدرت جهانی دارد. هند در حد اقتصاد روسیه است اما موقعیت جغرافیایی اش و جمعیت میلیاردی اش پتانسیلی مثل چین را در اختیارش قرار می دهد. تحلیل گران مجلهی اکونومیست به هند توصیه می کنند که با اعمال تغییراتی در ساختارهای سیاسی اش باید به سمت بازی کردن نقش یک ابر قدرت بین المللی حرکت کند. آفریقای جنوبی هم اگر چه ضعیفترین عضواین حلقه است، ولی با در اختیار داشتن مقام اول اقتصادی در آفریقا می تواند حلقهی موجود را کامل کند. اگر این پنج کشور بتوانند بر مشکلات داخلی و بین المللی شان فائق آیند و به هم نزدیک شوند، می توانند نقش بزرگی در آیندۀ جهان بازی کنند. همین امکان است که به آنها این جرات را داده است که سیطرهی آمریکا و اروپا بر نهادهای بین المللی مثل صندوق بین المللی پول و بانک جهانی را به چالش بکشند.

مساله این است که تا چه حد باید ظهور این نیروی جدید را جدی گرفت؟ جواب این است که هر کدام از این کشورها به تنهایی جای تامل دارند، چه برسد به زمانی که با هم همراه شوند. قطعا این کشورها در کنار هم نیروی بزرگی خواهند بود و مناسبات جهانی را متاثر خواهند کرد. نشانه های چنین تاثیری را در بسیاری از حوادث جهانی می توان دید. ولی نیروی بزرگ بودن و حتی متاثر کردن برخی از مناسبات جهانی فرق دارد با بازی کردن نقشی که در حال حاضر آمریکا و اروپای غربی بازی می کنند. مهمترین قدرتی که آمریکا و اروپا دارند کنترلشان بر نهادهای بین المللی نیست، بلکه توانایی استفاده از منابع داخلی و بین المللی است. مهمتر از همه در میان این منابع نیروی انسانی است. آیندهی یک کشور به این بستگی دارد که مردمش چگونه فعالیت اقتصادی می کنند. فعالیت اقتصادی یعنی فردی منابعی را به کار می گیرد و کالا یا خدمتی را ارائه می دهد که افرادی حاضرند بابتش پول بپردازند. برای اینکه این مجموع این فعالیتها به افزایش مداوم ثروت بیانجامد باید انگیزه های کافی وجود داشته باشد که منابع در بهترین و کارآمدترین روش موجود استفاده شوند و کالاهایی که بیشترین ارزش از سوی سایرین را دارند تولید شوند. هر عاملی که این انگیزه ها را تضعیف یا منحرف کند، هر عاملی که مانع استفاده از منابع شود یا هزینۀ استفاده از منابع را افزایش دهد، و هر عاملی که تولید را از تولید کالای دارای تقاضا به سمت تولید کالای با تقاضای غیر اقتصادی (مثلا ایجاد شده به دلیل مبادلات سیاسی) منحرف کند، پیشرفت اقتصادی را با مشکل مواجه می کند. شناسایی چنین عواملی گاهی می تواند خیلی مشکل باشد و رفع این موانع قطعاً بسیار مشکلتر است. کشورهای آمریکای شمالی و اروپای غربی در این مسیر از سایرین پیش افتاده اند. آمریکا با فاصلهی زیاد بهترین فضا را برای فعالیتهای اقتصادی فراهم کرده است و در فراهم کردن این فضا سابقه ای طولانی تر از هر کشور دیگر دارد. اروپای غربی به دلیل دخالتهای بیشتر در مالیات و خدمات اجتماعی نتوانسته است پا به پای آمریکا پیش برود، هر چند در سالهای اخیر این کشورها با تغییراتی که در سیستمهای خود داده اند توانسته اند انگیزۀ فعالتهای مولد را افزایش دهند. کشورهای بریکس راه درازی برای کسب نمرهی قبولی در زمینهی فراهم آوردن زمینهی فعالت مولد اقتصادی در پیش دارند. این کشورها بخصوص چین تغییرات بزرگی را در سالهای گذشته اعمال کرده اند، ولی هنوز عوامل غیر اقتصادی در آنها مشکلات زیادی برای فعالیت ایجاد می کند. مثالها از مشکلاتی که در کشورهای بریکس وجود دارند کم نیست. ماجرای ثروتمندهای روسیه که به ناگهان ناپدید می شوند یا جسدشان در آپارتمانشان پیدا می شود را شاید دولتشان با انواع ترفندها توجیه کند، ولی اصل قضیه از دید فعالان اقتصادی پنهان نمی ماند. هنوز که هنوز است در چین اگر یک چینی وارد دعوای اقتصادی با یک عضو رسمی حزب کمونیست شود، باید از خیر همه چیز بگذرد (هر چند دولت امکانات حل عادلانۀ دعاوی قضایی برای خارجیان را تا حدودی فراهم کرده است). هند و برزیل راه زیادی دارند تا اینکه سرمایه گذاران و آدمهای توانا آنها را به عنوان محلهای مناسب فعالیت اقتصادی به رسمیت بشناسند. آفریقای جنوبی که جای خود دارد. از همه مهمتر این است که جریان مهاجرت افراد تحصیل کرده و کارآفرین سالها است که از سمت این کشورها به سوی آمریکا است و تغییر جهت موثر در آیندهی نزدیک پیش بینی نمی شود. این یعنی افرادی که می توانند مولد باشند با انتخابشان دارند سیگنال می دهند که وضع این کشورها نیاز به بهبود زیادی دارد. کشورهای بریکس توانسته اند بر بسیاری از مشکلات که سایر کشورها از جمله کشورهای خاورمیانه با آنها مواجهاند غلبه کنند و همین امر سبب شده است که زیر ذره بین اقتصاددانان قرار گیرند. اما بهتر است تا وقتی که تغییرات بنیادی وسیع و پایدار در جهت استفاده از منابع انسانی در عمل دیده نشود، چندان از موفقیتهایشان ذوق زده نشویم و آینده را دربست در دستان آنها نبینیم. 2.4. بزرگترین شرکتهای تولید کننده رویشرکتهای فعال در صنعت روی در دو بخش تولید روی معدنی (Zinc mining ) و تبدیل روی معدنی به روی تصفیه شده (Zinc smelting ) فعالیت میکنند و در هنگام مقایسه معمولا از این حیث از یکدیگر تفکیک میگردند چراکه شرکتهایی که در بخش اکتشاف و تولید روی معدنی فعالیت دارند لزوما از آن برای تولید روی تصفیه شده و شمش استفاده نمیکنند.

جدول5 – مهمترین شرکتهای تولیدکننده روی معدنی در سال 2011

جدول6 – مهمترین شرکتهای تولیدکننده روی ذوب شده

2.5. چشم انداز عرضه روی

علیرغم کاهش 3.5 درصدی تولید روی تصفیه شده در سال قبل، کمبود واقعی در ظرفیت تولید وجود ندارد و این کاهش بیشتر ناشی از کاهش حاشیه سود شمش سازان بود نه به دلیل کمبود کنسانتره یا توقف تولید. درواقع با کاهش روی تصفیه شده، کنسانتره تولیدی 5 درصد افزایش داشته و موجودی آن نیز به همین میزان افزایش یافته است. ظرفیت تولید روی ذوب شده در چین حدود 6.5 میلیون تن در سال است که در سال گذشته بر اساس تولید 4.8 میلیون تنی این کشور میتوان نتیجه گرفت که تولیدکنندگان چینی حدود 75 درصد ظرفیت اسمی تولید می کنند. تا پیش از بحران مالی جهانی، نسبت تولید به ظرفیت اسمی برای این کشور 90 درصد بوده است. از این رو عرضهی روی تحت تاثیر قیمت فروش، موجودی بالای کنسانتره و طرحهای توسعه استخراج و تولید در کشورهای مختلف قرار دارد.

اما از آنجا که تولیدکنندگان چینی در سال قبل اقدام به کاهش تولید کردند در سال جاری نیز چنین امری از آنان انتظار میرود. سال گذشته میانگین قیمت روی 1,948 دلار در هر تن بود و کمترین قیمت آن 1,745 دلار معامله گردید. با در نظر داشتن قیمتهای فعلی روی، دور از انتظار نیست که تولیدکنندگان نسبت به کاهش تولید اقدام کنند.

موسسه فست مارکتز اعتقاد دارد که بعضی از بزرگترین معادن روی، همچون سنچری در استرالیا، در چند سال آینده تعطیل خواهتد شد و این امر کمک شایانی به بهتر شدن وضعیت این فلز در آینده خواهد کرد و اگرچه در آیندهای نزدیک از پروژههای جدید استخراج روی بهرهبرداری خواهد شد ولی تاخیر در تحویل این فلز امری کاملا طبیعی محسوب خواهد شد.جدول 7 – تاریخ برآوردی تعطیلی چند معدن مهم در کوتاه مدت

با اجرای پروژه های جدید اغلب تعطیلی معادن به تعویق میافتد معمولا شرکتهای معدنی ذخایر جدیدی را کشف و روشهایی را ابداع میکنند تا بتوانند آنها را استخراج کنند. بدین وسیله آنها میتوانند پیش از تعطیلی معدن، حداکثر درآمد را از آن کسب کنند.به عنوان مثال میتوان به معدن اسکورپین شرکت Vedanta Resources اشاره کرد. این معدن سنگ معدنی اکسید تولید میکند که با بهرهگیری از فناوریهای مخصوص تصفیه میشود. اما با به اتمام رسیدن ذخایر سنگ معدن، مقامات این شرکت قصد دارند تا از سنگهای معدنی سولفید بهرهبرداری کنند. بنابر گفته مقامات این شرکت، این امر مستلزم بهرهگیری از فناوری استاندارد تصفیه روی میباشد. با چنین اقداماتی، عمر معدن تا سال 2016 افزایش پیدا میکند. یکی دیگر از دلایل ادامه یافتن فعالیت معادن، محصولات فرعی آنهاست. روی تقریبا همیشه در ترکیب با فلزات دیگر بوده و این محصولات فرعی، سرب بوده که میتوان آن را استخراج کرد. از دیگر محصولات فرعی میتوان به مس، نقره، ایندیم، گالیم و ژرمانیم اشاره کرد.بسیاری از معاردن روی حاوی چندین فلز هستند؛ با این وجود، به دلیل هزینههای اضافی تنها بخش کمی از شرکتهای معدنی به استخراج مصحولات فرعی میپردازند.

با اجرای پروژه های جدید اغلب تعطیلی معادن به تعویق میافتد معمولا شرکتهای معدنی ذخایر جدیدی را کشف و روشهایی را ابداع میکنند تا بتوانند آنها را استخراج کنند. بدین وسیله آنها میتوانند پیش از تعطیلی معدن، حداکثر درآمد را از آن کسب کنند.به عنوان مثال میتوان به معدن اسکورپین شرکت Vedanta Resources اشاره کرد. این معدن سنگ معدنی اکسید تولید میکند که با بهرهگیری از فناوریهای مخصوص تصفیه میشود. اما با به اتمام رسیدن ذخایر سنگ معدن، مقامات این شرکت قصد دارند تا از سنگهای معدنی سولفید بهرهبرداری کنند. بنابر گفته مقامات این شرکت، این امر مستلزم بهرهگیری از فناوری استاندارد تصفیه روی میباشد. با چنین اقداماتی، عمر معدن تا سال 2016 افزایش پیدا میکند. یکی دیگر از دلایل ادامه یافتن فعالیت معادن، محصولات فرعی آنهاست. روی تقریبا همیشه در ترکیب با فلزات دیگر بوده و این محصولات فرعی، سرب بوده که میتوان آن را استخراج کرد. از دیگر محصولات فرعی میتوان به مس، نقره، ایندیم، گالیم و ژرمانیم اشاره کرد.بسیاری از معاردن روی حاوی چندین فلز هستند؛ با این وجود، به دلیل هزینههای اضافی تنها بخش کمی از شرکتهای معدنی به استخراج مصحولات فرعی میپردازند.

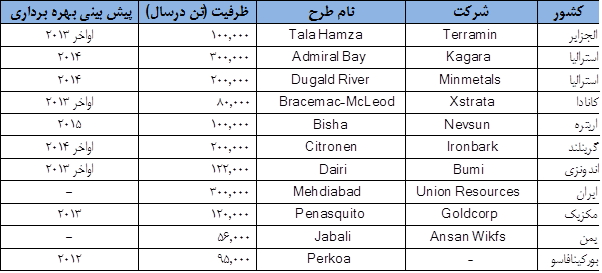

از نظر موسسه فست مارکتز تعداد پروژههای جدید به قدری است که به احتمال فراوان میتواند هرگونه کاهش تولید به دلیل تعطیلی معادن را جبران کند. گروه مطالعات بین المللی سرب و روی در آخرین گزارش خود در سال 2012، فهرستی از حدود 15 پروژه جدید را ارئه کرده که قرار است به زوی بهرهبرداری شوند. ابعاد بسیاری از این پروژهها کوچک است (سالانه زیر 100 هزار تن)، اما آنها میتوانند تا سال 2014 میزان تولید روی را تا حدود سالانه 1.16 میلیون تن دیگر افزایش دهند. این مقدار تقریبا معادل تولید معادنی است که در چهار سال آینده تعطیل خواهد شد یعنی 1.22 میلیون تن.

جدول 8– ظرفیت طرحهای مهم تولید روی در سطح جهان

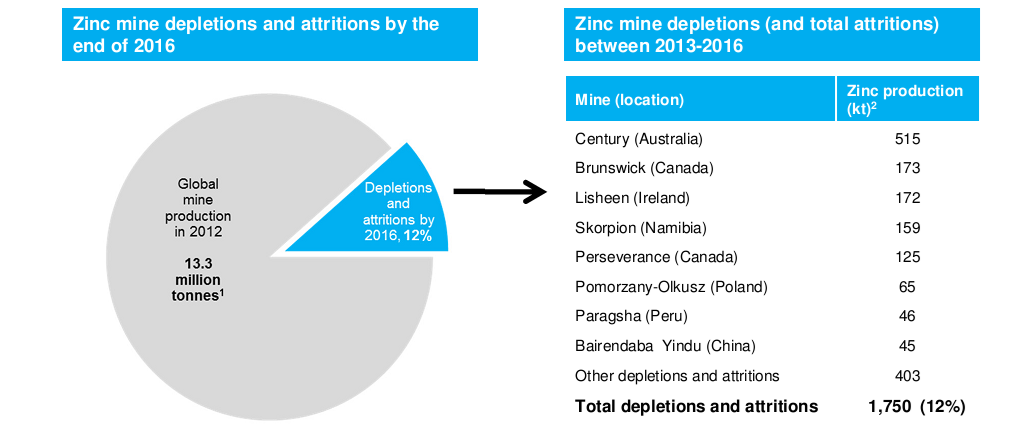

اما در تحلیل دیگری که از سوی موسسه Brook Hunt ارائه شده، میزان تولید معادنی که تا سال 2016 تعطیل میگردند در پایان سال 2012 معادل 1,750,000 تن است که 12 درصد از کل تولید سال 2012 را تشکیل میدهد در حالیکه ظرفیت تولید اضافی تا پایان سال 2016 معادل 900,000 تن خواهد بود و از این جهت حدود 850,000 تن کسری وجود خواهد داشت (شکل 9).

اما در تحلیل دیگری که از سوی موسسه Brook Hunt ارائه شده، میزان تولید معادنی که تا سال 2016 تعطیل میگردند در پایان سال 2012 معادل 1,750,000 تن است که 12 درصد از کل تولید سال 2012 را تشکیل میدهد در حالیکه ظرفیت تولید اضافی تا پایان سال 2016 معادل 900,000 تن خواهد بود و از این جهت حدود 850,000 تن کسری وجود خواهد داشت (شکل 9).